УДК 658.5

З.А. МЕБАДУРИ, канд. экон. наук, доцент, Т.В. УЧАЕВА, канд. экон. наук, доцент, кафедра «Экономика, организация и управление производством», Пензенский государственный университет архитектуры и строительства

Ключевые слова: строительный рынок Пензенской области, железобетонные конструкции, промышленность строительных материалов, перекрестная оценка, конкурентные преимущества, конкурентоспособность строительных предприятий, повышение уровня производства, обеспечение высокого качества, управление качеством продукции

Keywords: construction market of the Penza region, reinforced concrete structures, building materials industry, cross-evaluation, competitive advantages, competitiveness of construction companies, improving production, ensuring high quality, product quality management

В статье рассмотрены основные характеристики развития строительного рынка Пензенской области. Приведены ведущие предприятия по производству железобетонных изделий региона. Была выполнена экспертная оценка конкурентоспособности трех основных предприятий области, выявлены их слабые и сильные стороны. Выполнен перекрестный метод оценки конкурентоспособности предприятий, который позволил определить их конкурентоспособность на местном рынке. На основании результатов оценки приводятся рекомендации по улучшению конкурентоспособности некоторых предприятий. Рекомендации связаны с внедрением новой комплексной системы управления качеством продукции.

Для любого производителя удовлетворение потребностей клиента – одна из главных задач и основное условие обеспечения качества продукции и ее конкурентоспособности. Для предприятий отрасли строительства эти условия являются особенно актуальными.

Строительный рынок, включающий промышленность строительных материалов, играет значительную роль в экономике Пензенской области [1].

За январь-октябрь 2017 года на территории области введено в эксплуатацию 612,9 тыс. м2 жилья, что составляет 100,5% к соответствующему периоду предыдущего года. Индивидуального жилья введено 365,8 тыс. м2 – 137,5% к уровню 2016 года, многоквартирного жилья – 247,1 тыс. м2, 71,7% к уровню 2016 года.

По итогам 10 месяцев 2017 года область занимает 10-е место среди регионов ПФО по динамике объемов выполненных работ. За отчетный период в целом по РФ выполнено работ на сумму 5649 млрд рублей (97,9%), по ПФО – 938,8 млрд рублей (93,2%). Из 14 регионов ПФО только в Республике Мордовии фиксировались объемы работ выше уровня 2016 года (105,8%) [2].

От состояния производства строительных материалов, изделий и конструкций в значительной мере зависит жилищное строительство, поскольку в структуре стоимости строительно-монтажных работ доля строительных материалов в среднем составляет более 60%. Это свидетельствует о том, что себестоимость жилья во многом зависит от цен на строительные материалы [1].

Рынок производства строительных материалов в Пензенской области представлен следующими основными участниками:

ОАО «ЖБК-1» (железобетонные изделия, 36,0 тыс. м3/42,64 тыс. м3);

ООО «Стеновые материалы» (кирпич глиняный, 60,0 млн шт. усл. кирп./8,7 млн шт. усл. кирп.);

ООО ПКФ «Термодом» (железобетонные изделия, 168,0 тыс. м3/116,0 тыс. м3; кирпич силикатный, 38,0 млн шт./33,34 млн шт.);

ОАО «Яснополянские строительные материалы» (кирпич силикатный, 90,0 млн шт. усл. кирп./64,7 млн шт. усл. кирп.) [54];

ООО «Жилстрой» (ж/б изделия, 230,0 тыс. м3/230,0 тыс. м3 );

ООО «Иссинский КСМ» (нерудные материалы, 305,0 тыс. м3/487,7 тыс. м3, превышение мощности за счет работы в выходные дни);

ОАО «Карьероуправление» (нерудные материалы, 488,0 тыс. м3/543,4 тыс. м3, превышение мощности за счет работы в выходные дни);

ООО «Чаадаевский пенобетон», годовая мощность 250 тыс. м3;

Цементный завод ООО «Азия Цемент», годовая мощность 1,8 млн тонн;

Завод облицовочного керамического кирпича, годовая мощность 30,0 млн шт. – в г. Сурске Городищенского района;

ООО «Бундекс Русланд» – завод сухих строительных смесей Bundex входит в состав группы компаний «Ростум», 200 тыс. т в год.

Рассмотрим боле подробно рынок производства железобетонных изделий и конструкций.

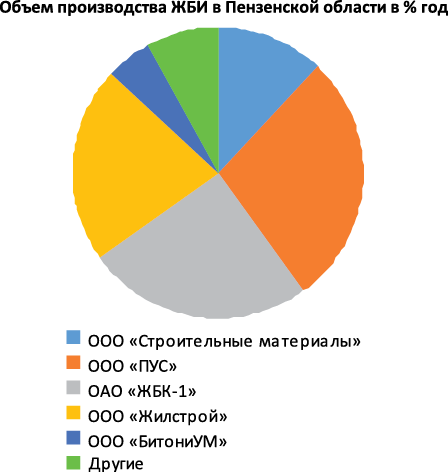

На рис. 1 представлено распределение доли объема производства основных предприятий города Пензы и Пензенской области по изготовлению железобетонных изделий и конструкций.

Из рисунка видно, что по объему производства лидером на рынке является ООО «ПУС» с 28% долей на рынке. В целом на рынке ЖБИ области существуют 5 главных предприятий, которые делят рынок между собой, замыкает лидерство среди них компания ООО «Строительные материалы» с 12% на рынке и относительно новое предприятие ООО «БетониУМ» с 5%.

Была проведена экспертная оценка конкурентоспособности трех основных предприятий области. Результаты представлены в таблице 1.

Таблица 1. Анализ конкурентоспособности основных предприятий ЖБИ Пензенской области

| № | Значимые параметры в деятельности предприятий | Среднее значение оценок респондентов | ||

| ОАО «ЖБК-1» | ООО «Строительныематериалы» | ООО «Жилстрой» | ||

| 1 | Обучение персонала | 4 | 4 | 5 |

| 2 | Мотивация и стимулирование персонала | 3 | 2,25 | 5 |

| 3 | Текучесть кадров | 3 | 3 | 4 |

| 4 | Квалификация персонала | 5 | 4 | 4,25 |

| 5 | Организация планирования | 4,25 | 3 | 4,75 |

| 6 | Уровень технической оснащенности | 3 | 3 | 5 |

| 7 | Информационное обеспечение | 3,75 | 4 | 5 |

| 8 | Качество оказываемых услуг | 5 | 3,75 | 4,75 |

| 9 | Организация маркетинга на предприятии | 4 | 3,25 | 5 |

| 10 | Ассортимент услуг | 3,75 | 3 | 4,75 |

| 11 | Имидж (деловая репутация) предприятия | 4,75 | 3,25 | 4,25 |

| 12 | Финансовая устойчивость предприятия | 5 | 4 | 4,5 |

| 13 | Ценовая политика | 4,5 | 3,75 | 4 |

| 14 | Объемы продаж | 4,25 | 3 | 5 |

| 15 | Зависимость от поставщиков | 4,25 | 4 | 4,75 |

| 16 | Ориентация на потребителя | 4,5 | 3,25 | 4 |

| 17 | Доверие к торговой марке | 5 | 3,25 | 4,25 |

| 18 | Стратегия развития предприятия | 4 | 4 | 5 |

Таблица 2. Основные показатели финансово-хозяйственной деятельности анализируемых предприятий в тыс. руб.

| ООО «Строительные материалы» | |||

| Год | Выручка | Затраты | Чистая прибыль |

| 2012 | 165804 | 162670 | 1710 |

| 2013 | 152971 | 102392 | –4550 |

| 2014 | 164555 | 107435 | –13295 |

| 2015 | 152705 | 93481 | 2022 |

| 2016 | 31896 | 16076 | –5448 |

| ОАО «ЖБК-1» | |||

| Год | Выручка | Затраты | Чистая прибыль |

| 2012 | 278177 | 252844 | 18606 |

| 2013 | 335295 | 302847 | 24114 |

| 2014 | 305087 | 256372 | 37418 |

| 2015 | 244973 | 223182 | 15922 |

| 2016 | 153582 | 150317 | 1468 |

| ООО «Пензенское управление строительства» (ПУС) | |||

| Год | Выручка | Затраты | Чистая прибыль |

| 2012 | 553481 | 533481 | 1459 |

| 2013 | 791365 | 773857 | 7786 |

| 2014 | 632989 | 615067 | 5171 |

| 2015 | 479325 | 477863 | 4380 |

| 2016 | 459469 | 454893 | 3308 |

| ООО «Жилстрой» | |||

| Год | Выручка | Затраты | Чистая прибыль |

| 2012 | 295618 | 262586 | 17856 |

| 2013 | 296138 | 280779 | 4080 |

| 2014 | 363411 | 330233 | 24902 |

| 2015 | 258054 | 258594 | 236 |

| 2016 | 224521 | 233895 | 481 |

Оценка проводилась по шкале интервалов (максимальная оценка – 5 баллов, минимальная оценка – 1 балл, число «ноль» означает отсутствие признака у объекта полностью).

Анализ полученных результатов свидетельствует о том, что наибольшими конкурентными преимуществами обладает предприятие ООО «Жилстрой» по многим усредненным показателям. Благодаря лучшему обучению и стимулированию персонала, а также качеству оказываемых услуг, компания остается финансово устойчивой, расширяет свой ассортимент продуктов и заслуживает доверие потребителей к своей торговой марке.

По результатам проведенного исследования было выявлено, что слабыми сторонами предприятия ОАО «ЖБК-1» являются:

– текучесть кадров из-за недостаточной мотивации и стимулирования персонала;

– уровень технической оснащенности (используется устаревшее оборудование);

– слабое информационное обеспечение (информация о сотрудниках и клиентах занесена в базу данных, но она редко обновляется);

– недостаточный уровень организации маркетинговых исследований на предприятии;

– слабый уровень сформированности стратегии развития предприятия.

Сильными сторонами являются:

– обучение и квалификация персонала;

– организация планирования;

– качество и ассортимент оказываемых услуг;

– имидж (деловая репутация) предприятия, качество торговой марки;

– репутация на рынке;

– финансовая устойчивость предприятия (компания имеет постоянных потребителей, которые на протяжении многих лет обеспечивают высокий спрос на продукцию фирмы);

– гибкая ценовая политика;

– высокий объем продаж;

– ориентация на потребителя.

Благодаря максимальному показателю – качество оказываемых услуг, оказываемых ОАО «ЖБК-1», – потребитель относится с максимальным доверием к компании, является лояльным к продукции и помогает завоевывать лидирующие положение на рынке.

Анализ показывает, что компании ООО «Строительные материалы» следует уделить внимание таким показателям, как качество оказываемых услуг, мотивация и стимулирование персонала, организация маркетинга на предприятии, что повысит имидж компании, а также доверие к торговой марке. Все это позволит упрочить ее положение на рынке ЖБИ Пензенской области и г. Пензы.

Для более точного представления рынка строительных материалов проведем перекрестную оценку конкурентоспособных предприятий региона.

Для проведения расчетов рассмотрим основные показатели четырех основных конкурентов рынка Пензенской области.

Для проведения расчета конкурентоспособности по методике перекрестной оценки необходимо просчитать согласно формуле:

. (1)

. (1)

Таким образом, мы определим коэффициенты хозяйственной деятельности по каждой компании (Kоj):

r = B/З, (2)

где r – операционная эффективность предприятия;

В – выручка от реализации продукции предприятия;

З – затраты на производство и реализацию продукции предприятия.

I = B/B0, (3)

где В0 – выручка от реализации продукции рассматриваемого предприятия в предшествующем периоде.

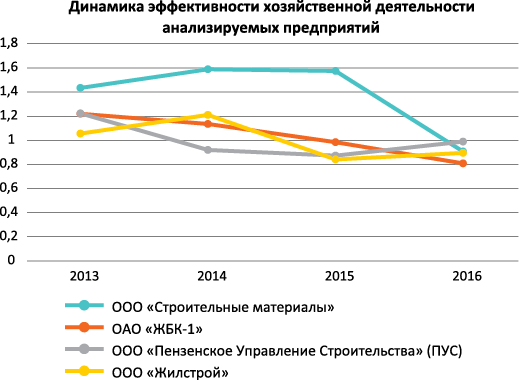

Расчеты по операционной эффективности и результаты отображены в таблице 3.

Таблица 3. Операционная эффективность рассматриваемых предприятий

| Наименование предприятия | Годы | |||

| 2013 | 2014 | 2015 | 2016 | |

| ООО «Строительные материалы» | 1,434 | 1,588 | 1,574 | 0,907 |

| ОАО «ЖБК-1» | 1,22 | 1,135 | 0,984 | 0,809 |

| ООО «Пензенское управление строительства» (ПУС) | 1,223 | 0,920 | 0,873 | 0,989 |

| ООО «Жилстрой» | 1,056 | 1,21 | 0,841 | 0,895 |

Так, по данным за 2016 г., наибольшей конкурентоспособностью из анализируемых предприятий обладало ООО «ПУС». Также высокий уровень конкурентоспособности отмечается у ООО «Строительные материалы». Наименьшая эффективность хозяйственной деятельности наблюдается у ОАО «ЖБК-1».

Так как конкурентоспособность каждого отдельно взятого предприятия прямо пропорциональна коэффициенту его хозяйственной деятельности, то изменения коэффициентов хозяйственной деятельности будут отражаться с показателями конкурентоспособности анализируемых предприятий. На рис. 2 показана динамика эффективности хозяйственной деятельности анализируемых предприятий.

Анализ динамики коэффициентов эффективности хозяйственной деятельности данных предприятий в отношении рынка Пензенской области позволяет сделать следующие выводы: предприятия находятся примерно на одинаковом уровне, наилучшую динамику конкурентоспособности демонстрируют ООО «Строительные материалы» и ООО «Пензенское управление строительства» (ПУС). Рост эффективности хозяйственной деятельности последнего можно отметить в особенности.

Для повышения конкурентоспособности предприятий (ООО «Строительные материалы») можно предложить мероприятия по управлению качеством. А именно – введение ГОСТ ИСО 9001:2015, что позволит вывести предприятие на новый уровень производства, обеспечения качества и конкурентоспособности.

Комплексная система управления качеством для ООО «Строительные материалы» состоит из упорядоченной совокупности взаимосвязанных и взаимодействующих элементов объекта производства, предназначенных для достижения поставленной цели – создания условий для обеспечения требуемого уровня качества произведенной продукции при минимальных затратах. В конечном итоге процесс управление качеством должен выглядеть как на рисунке 3.

Внедрение эффективной системы качества будет способствовать снижению цены на изделие при одновременном росте его качества. Достижение этой цели будет сопровождаться удовлетворением запросов и ожиданий потребителя, соблюдением бизнес-интересов организации.

Библиографический список

1. Хрусталев Б.Б., Учаева Т.В. Формирование потенциала конкурентоспособности предприятий стройиндустрии (на примере Пензенской области) [Текст]: моногр. / Хрусталев Б.Б.,

Учаева Т.В. – Пенза: ПГУАС, 2014, – 122 с.

2. Официальный сайт Министерства строительства и дорожного хозяйства Пензенской области – http://minstroy.pnzreg.ru/

3. Логанина В.И., Учаева Т.В. К вопросу о системе контроля качества на предприятиях стройиндустрии [Текст] //Региональная архитектура и строительство, №1, 2010, с. 33-36.

4. Экономика качества, стандартизация и сертификация: учеб.пособие по направлению подготовки 27.03.01. «Стандартизация и метрология» / Н.М. Белянская, Т.В. Учаева, Л.В. Макарова. – Пенза: ПГУАС, 2016, – 172 с.